こんにちは、長井 達也です。

今回は、「baseの確定申告ガイド2024!ネットショップを開業した個人事業主の開業届」について解説致します。

最近は企業に限らず、サラリーマンや主婦の方などが副業としてネットショップを開業されるケースが増えていますよね。

そこでBASEを利用して、個人でネットショップを開業される方も多いと思いますが、問題になるのは確定申告ですよね。

実際に「確定申告は難しそう」・「開業届は必要?」・「経費処理は?会社にバレない?」といった疑問や不安も多いのではないでしょうか?

確かに、個人でネットショップを開業すれば、自動的に個人事業主となり、税務署に「確定申告」を行う義務が生じます。

そのため初めて確定申告を行う場合、何から手を付けたら良いのか分かりませんよね。

税理士さんと契約しない限り、自分で「確定申告書」を作成し期日まで税務署に提出する義務がありますが、提出が遅れた場合には追徴課税を請求される場合もあります。

そこで今回オススメするのが、インターネット上で確定申告書が作成できるサービスです。

| サービス名 | |||

| 初期費用 | 0円 | 0円 | 0円 |

| 対応 |

|

|

|

料金プラン1 | セルフ 年9,680円 | スターター 年12,936円 | パーソナル 年12,936円 |

料金プラン2 |

|

|

|

| 特徴 | 最安値&人気No1! | レシートをスマホで撮影 |

|

上記のサービスを使えば、これまで経理や帳簿に無縁の方でも、お小遣い帳をつける感覚で確定申告書(青色申告)を作成する事が可能です。

またパソコンがなくても、スマホアプリで確定申告書を作成する事も可能です。

そこで今回はbaseを利用してネットショップを開業された個人の方にむけて、

- 個人事業主に必要な確定申告とは?

- 確定申告の準備方法

- 確定申告にオススメのソフトは?

など、初めて行う確定申告について分かりやすく解説していきます。

baseとは?

base ![]() は初期費用・月額費用無料でネットショップが開業サービスです。累計170万ショップが誕生しており、誰でも簡単にネットショップの開設・運営ができるサービスです。また2022年4月より、新料金体系「グロースプラン」が誕生。こちらは月額サービス利用料5,980円が掛かるかわりに、決済手数料2.9%という料金体系になります。

は初期費用・月額費用無料でネットショップが開業サービスです。累計170万ショップが誕生しており、誰でも簡単にネットショップの開設・運営ができるサービスです。また2022年4月より、新料金体系「グロースプラン」が誕生。こちらは月額サービス利用料5,980円が掛かるかわりに、決済手数料2.9%という料金体系になります。

他社最安プランと比較してもお得なショップ運営が可能に。

確定申告とは?

個人の方がbaseでネットショップを開設され商品を販売される場合、何の手続きをしなくても自動的に”個人事業主”となります。

個人事業主とは?

個人事業主とは、会社などは設立せず個人でお金を儲ける仕事をしている人の事を言います。

つぎに個人事業主となれば、1年間の所得(=売上-経費)を翌年の2月16日~3月15日の間に、税務署へ報告する必要があります。

これを「確定申告」と言います。

なお個人事業主で売上があるにもかかわらず、確定申告を行わなかった場合には下記の罰則があります。

無申告の罰則は?

無申告加算税:確定申告を忘れていた人に掛かる罰金

延滞税 :期限までに税金を収めなかった人に掛かる利息

重加算税 :過小申告した人にかかる罰金

法人ではなく、個人事業として小規模で営業しているから、税務署にはバレないと考えている方がいるかもしれませんが、税務署は簡単な調査で無申告者を見つける事ができます。

例えばbaseでは、購入者が支払った商品代金を一旦預かり、その後ショッをプオーナーに振込む事になりますよね。

つまりショップ側が正しく確定申告を行わなくても、税務署はbaseの会計資料を見る事で未申告の個人事業主を見つける事が出来るという訳です。

base利用者で確定申告が必要な方とは?

先程、個人の方がbaseでネットショップを開設し商品を販売されたら自動的に個人事業主となり、確定申告が必要になると説明しました。

ただし全ての個人事業主が「確定申告」の対象となる訳ではありません。

例えば普段は会社員やアルバイトとして給与や時給をもらっている方が、副業としてbaseを利用している場合の確定申告対象者は下記になります。

副業の方!

所得金額(=売上-経費)が年間20万円以上

つまり給与所得以外の所得が20万円以下の場合、確定申告は不要です。

一方、他に給与所得(他でアルバイトや社員として働いていない)がない場合、確定申告対象者は下記になります。

本業の方

所得金額(=売上-経費)が年間48万円以上

※赤字になったとしても確定申告(青色申告限定)すれば、最長3年間赤字を繰り越す事が可能です。

繰越した赤字は将来黒字になった場合に相殺する事で節税になるので、どちらにしても確定申告は行うべきです。

確定申告の準備(1)開業届

個人で「base」を利用してネットショップを開業された方は、まずは税務署に開業届を提出しましょう。

開業届は個人事業主として新たにお金を生む仕事を始めたら、開業から1カ月以内に税務署に届け出が必要な書類になります。

なお開業届は少し複雑な書類のため手軽に作成するなら、開業freeeがオススメです。

開業freeeならパソコンやスマホから、簡単な質問に答えるだけで開業届を無料で作成する事が出来ます。

確定申告する際、通常より税金を安くする事が出来る青色申告に必要な”青色申告承認申請書”も同時に作成可能です。

私も実際に登録して試してみましたが、5分程度で簡単に開業届を作成する事が出来ました。

後は開業Freeeで作成した開業届を印刷してそのまま税務署に持参するか郵送するだけで提出が可能になります。

※税務署に郵送する場合は、開業届2部と身分証明書を添付し返信用封筒を添付すればOKです。

後日、添付の返信用封筒に開業届が1部控え(個人事業主の身分証明書として活用可能)として送付されます。

| baseでネットショップ開設時 必要な資格・許可 | 届出先 | 費用 |

|---|---|---|

| 開業届 | 税務署 | 無料 |

確定申告の準備(2)領収書の整理

baseでネットショップを開設し商品を販売した場合、例えば商品の仕入れや発送時の梱包材など必要なモノを購入することになりますよね。

そのとき発行される領収書(原則として現金払い分)については、所得税法により保管期間が定められており適切に保管していく必要があります。

なお領収書の保管期間については確定申告(青色申告又は白色申告)の種類に応じて下記の通りになります。

※保存期間の起算点は確定申告の期限日

| 申告種類 | 青色申告 | 白色申告 |

| 領収書保存期間 | 7年間 | 5年間 |

また確定申告を行う際に、一般的に領収書を下記の手順で保管します。

ポイント

・領収書はA4用紙に月別にして貼付けする。

・現金払いとカード払いを分けて管理する。

・領収書は1年単位でファイリングする。

以上が領収書の整理、保管手順になります。

適格請求書発行事業者の場合

個人事業主として適格請求書発行事業者(インボイス制度登録者)になった場合。

経費の支払いにクレジットカードを使用する際には、必ずカード加盟店から発行された領収書を受け取るようにしてください。

以前までは、クレジットカードの利用明細が領収書として利用されることが一般的でした。

しかし、国税庁の見解によれば、クレジットカード会社から発行される明細は適格請求書の要件を満たさないということです。

つまり、カード加盟店の名称や登録番号が記載された正式な領収書がなければ、カード会社発行の利用明細だけでは、仕入れ税額の控除が認められません。

そのため、経費の精算時には必ず、カード加盟店から発行された領収書を取得して保管しておくことが重要です。

確定申告の準備(3)申告方法を選択

個人事業主が確定申告を行う方法として、「青色申告」・「白色申告」・「雑所得」という3種類があります。

それぞれの違いは下記の通りです。

ポイント

1.青色申告:継続的な収入があり税務署に「青色申告承認申請」を提出した方。

2.白色申告:継続的な収入があるが税務署に「青色申告承認申請」を提出していない方。

3.雑所得:継続的な程度の収入が無く開業届を提出していない方。

なお「base」でネットショップを開設された個人事業主の方は、基本的に「青色申告」又は「白色申告」どちらかで確定申告を行う事になります。

それでは「青色申告」・「白色申告」それぞれの違いを詳しく解説します。

| 確定申告の種類 | 白色申告 | 青色申告 | |

|---|---|---|---|

| 届け出の必要 | なし | あり | |

| 所得控除額 | なし | 10万円 | 55万円 |

| 帳簿の種類 | 単式簿記 | 単式簿記 | 複式簿記 |

| 赤字の繰越 | 繰越不可 | 3年繰越可能 | |

端的に言いますと、税金を安くできるのが青色申告になります。

一方白色申告は税金が高くなりますが簡易的な帳簿作成が許される申告方法です。

ただし確定申告ソフト等を利用し確定申告を行う場合、作業量に大きな違いはないので青色申告で確定申告を行う事が無難です。

令和2年分の改正

令和2年分の確定申告より下記が改正となりました。

[改正1]

・青色申告特別控除額が変更されました。

(65万円⇒改正後 55 万円)

・基礎控除額が変更されました。

(38万円⇒改正後 48 万円)

[改正2]

・ e-Tax にて電子申告を行うと青色申告特別控除額は改正前と同じく65万円が適用されます。

確定申告作業

baseでネットショップを開設した個人事業主の皆さんは、ネットショップを運営する以上、確定申告書の作成は避けて通れない重要な手続きです。

なお、確定申告書の作成方法について、一般的には税理士さんに依頼するか、自分で作成するかの2つの選択肢になります。

まず、税理士さんに確定申告書の作成・提出を依頼する場合、年間で約10万円前後の費用がかかることが一般的です。

しかし、下記のクラウド会計ソフトを利用すれば、手軽な費用で自分で確定申告書を作成出来ます。

| サービス名 | |||

| 初期費用 | 0円 | 0円 | 0円 |

| 対応 |

|

|

|

料金プラン1 | セルフ 年9,680円 | スターター 年12,936円 | パーソナル 年11,760 円 |

料金プラン2 | ベーシック | スタンダード | プラス |

| BASE連携 | ☓ | ◯ | ◯ |

| 特徴 | 最安値&人気No1! | レシートをスマホで撮影 | 個人事業主の伸び率No.1 |

確定申告書の作成に関する費用を削減しながら、手間を省き、簡単な方法で自身の確定申告を行えるのが、クラウド会計ソフトを利用する大きなメリットです。

ぜひ、この便利なツールを活用して、確定申告をスムーズに進めてみてはどうでしょうか?

それでは、それぞれのサービス詳細について解説します。

弥生会計

現在、確定申告の際に必要なクラウド確定申告ソフトとして、弥生のクラウド確定申告ソフトが最も広く利用されています(シェア57.0%、調査:2021年4月、MM総研調べ)。

初年度は全ての機能を無料で利用できる“初年度無償キャンペーン”を実施中です。もしパソコンをお持ちであれば、このサービスを利用することで手軽に確定申告書を作成できます。

ただし、現時点ではbaseと弥生のクラウド確定申告との自動連携機能は提供されていません。

そのため確定申告を行う際には、baseから入金される売上を受ける銀行口座と弥生のクラウド確定申告を連携させる必要があります。

この連携を行えば、銀行の入金データを売上データとして自動的に弥生のクラウド確定申告に取り込むことが可能です。

手間を省きながら、効率的に確定申告を進めることができると思います。

最後に、インボイス制度に登録されている場合、あなたは課税事業者として扱われ、消費税の確定申告書を作成・提出する必要があります。

その場合、やよいの青色申告を選んでいれば、セルフプランでもベーシックプラン、どちらでも消費税の確定申告書を作成できるので、安心して利用できます。

以上、あなたの経理業務を、効率的かつ低価格で行うための最適なパートナーとして、やよいの青色申告オンラインをおすすめいたします。

会計FREEE

初心者でも会計・簿記の知識がいらない 「簡単」な確定申告ソフトが会計freeeです。

会計freeeでは、ステップに沿って〇×の質問に答えるだけで確定申告書類を作成することが可能です。さらに、baseとの連携機能も備えています。

baseとの連携により、売上データを簡単に取り込むことができます。この連携によって、ネットショップの開設から運営、そしてその経理処理までをシームレスに行うことができます。

具体的な連携方法は、会計freeeの管理画面のトップページから[口座]→[口座を登録]を開きます。次に、「決済サービスや電子マネー」の中のbaseをクリックして連携を行うことが可能です。

手軽で簡単な操作で、確定申告の手続きをスムーズに進めることができるので、ぜひこの便利なツールを活用して、安心して事務作業を行ってください。

なお、どうしても数字が苦手という方はfreeeが提携している、全国1600以上のfreee認定アドバイザーである税理士さんをいつでも紹介してもらう事ができます。

3名の税理士さんが紹介され、事務所の強み・特徴、参考価格などの情報と合わせて、freee会計の習熟度を5段階の評価でランク付けされているため、自分にピッタリな税理士さんを選択できます。

出来る範囲は自分で【freee会計】に入力を行い、難しいところは税理士さんに手伝ってもらうというやり方なら、費用を抑えて確定申告頂けますよ。

最後に、インボイス制度に登録されている場合、課税事業者として扱われ、消費税の確定申告書を作成・提出する必要があります。

スタータープラン(11,760円/年+消費税)ではこの対応ができませんので、スタンダードプラン(23,760円/年+消費税)を選択する必要があります。

この点は、注意してご検討頂ければ、確定申告を手軽に行いたい方にとってfreeeは便利なパートナーとなると思います。

マネーフォワードクラウド会計

マネーフォワードクラウド確定申告は、銀行やクレジットカードと連携する事で、ソフトが明細データを自動取得し仕訳が自動提案してくれます。

これにより確定申告の面倒な作業が自動化!経理に関する知識がない方でも簡単に確定申告する事ができます。

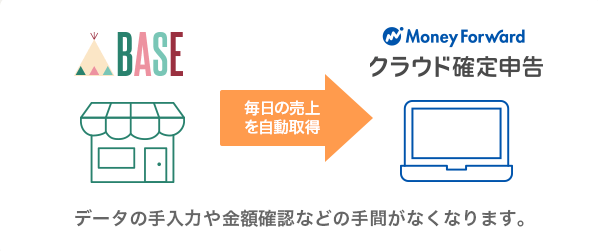

また現在、baseと外部連携して受注データなどをマネーフォアード側に反映させる事が可能です。

具体的な連携方法は、マネーフォアードの管理画面にbaseのアカウントIDを登録するだけで、売上データを自動取得することが可能になります。

最後に、インボイス制度に登録された方々にとっては、課税事業者としての要件が生じ、消費税の確定申告書を作成・提出する必要があります。

この場合、パーソナルプラン(年額 11,760 円)を選択すれば、消費税の確定申告書も作成可能になります。

経理処理の手間を最小限に抑え、自動化を進めるために、マネーフォワード クラウド確定申告を検討してみてはいかがでしょうか。

確定申告作業2 売上と経費

baseでネットショップを開業された個人事業主さんが確定申告ソフトを利用して帳簿をつける際、勘定科目を簡単に理解しておく必要があります。

確定申告時の売上項目

ネットショップで売上が発生した場合、確定申告書に報告しなければならないのは下記の勘定科目になります。

| 売上 | 作品の代金 |

|---|

確定申告時の経費項目

個人事業主として経費を支払った場合、確定申告書に計上出来るのは下記の勘定科目になります。

| 仕入 | 商品の仕入れ代金 |

|---|---|

| 荷造運賃 | 発送に掛かる費用・梱包材の費用 |

| 地代家賃 | ネットショップの事務所代金。又は賃貸マンションの一部 |

| 通信費 | 電話代、インターネット接続料 |

| 消耗品費 | 10万円未満の消耗品(制作に必要な道具類など) |

| 新聞図書費 | 事業似必要な専門書籍や参考書など |

| 減価償却費 | 10万円以上のパソコンや事務機器、道具など |

| 水道光熱費 | 事務所の電気、水道、ガス代金 |

| 旅費交通費 | 電車の交通費やガソリン代、時間貸し駐車場の代金など |

| 接待交際費 | 食事会、お祝いのお花、お中元、お歳暮など |

| 雑費 | セミナー参加費など |

※副業を会社に知られたくない場合

最近は副業OKの会社さんも増えていますが、まだまだ就業規則で副業を許可していない会社もありますよね。

そこで会社に内緒でネットショップを開業された場合、確定申告を行う事で会社に副業がバレないか心配だという方も多いのではないでしょうか?

なおその心配については、簡単に対処できます。

確定申告書の「住民税に関する事項」の項目を”自分で納付”と選択すればOKです。

また確定申告ソフトで確定申告書を作成する場合、同様に選択箇所があるので、必ず自分で納付を選択して下さい。

逆に確定申告書の住民税に関する項目で”給与から差引き”を選択すると、副業で得た所得に対する住民税と本業の給料に対する住民税とを合算して金額で、本業の給料から天引き(特別徴収)される事になります。

ですから給料計算する人からすると給料のわりにこの人、住民税高い=副業しているな!と副業が発覚する可能性があります。

ポイント

・給与天から差引き→本業の給与から副業の住民税も合算した金額が天引。

・自分で納付→給与所得以外の住民税(=副業分)をご自身で支払い。

※扶養の範囲で活躍するには?

専業主婦の方がbaseでネットショップを開業された場合、売上によっては旦那さんの扶養から外れてしまう場合もあります。

扶養から外れてしまうと旦那さんの所得税が増えてしまったり、旦那さんの扶養としてこれまで入っていた健康保険に入れなくなる場合があります。

なお扶養には所得税法上の扶養と社会保険上の扶養の2種類があり、それぞれに適用される条件が異なります。

所得税法上の扶養

専業主婦の方が所得税法上、旦那さんの扶養(配偶者控除)に入ると、旦那様の給与収入から38万円を控除した金額に対して所得税が計算される事になります。

[令和2年4月1日現在法令等]

| 区分 | 控除額 | |

|---|---|---|

| 一般の扶養控除対象者 | 38万円 | |

国税庁:配偶者控除について

なお専業主婦の方がネットショップを開業され、その所得金額が年間48万円(売上-必要経費)を越えると、配偶者控除が無くなります。

旦那さんの扶養になる条件

- 民法の規定による配偶者であること

(内縁関係の場合は不可) - 納税者と生計を一にしていること。

(別居などの場合は不可) - 配偶者であるあなたの年間の合計所得金額が48万円以下であること。

ただし配偶者控除がなくなっても、増加する旦那さんの所得税額は年間数万円程度です。

それを上回る所得があるなら、考慮しなくても問題ないのではないでしょうか。

社会保険上の扶養

専業主婦の方が社会保険上、旦那さんの扶養(配偶者控除)に入ると、健康保険や年金などは支払う必要がありません。

しかしネットショップの売上が好調で年間収入が130万円を超えてしまうと、ご自身で国民年金保険料等を収める必要があります。

ポイント

年間収入=事業所得(売上-必要経費)

まとめ

以上、”baseの確定申告ガイド2024!ネットショップを開業した個人事業主の開業届”はいかがでしたか?

なお、サラリーマンの方が副業として「base」でネットショップを開業された場合、確定申告を行う事で給与所得と事業所得の損益通算を行う事になります。

損益通算とは、異なる所得同士を合算し所得税などを計算してもらえます。

例えば会社員の方が副業でネットショップを運営し事業所得(=事業収入 - 必要経費)が赤字の場合。

給与所得金額から事業所得金額の赤字額を相殺され、源泉所得税が還付される可能性もあります。

つまり副業が赤字でも、確定申告する事で節税対策に繋がると言う事です。

また各種支出を経費として計上することで、より源泉所得税の還付を受けられることになります。

ポイント ・個人がbaseでネットショップを開業すれば、自動的に個人事業主とみなされます。

・個人事業主となると税務署に開業届の提出が必要です。

・個人は合計所得金額が本業は48万円、副業は20万円超えると確定申告が必要です。

・副業の方は確定申告時に住民税の項目「自分で納付」を選択しましょう

・確定申告時は青色申告すれば所得税がお得になります。

・確定申告する場合はクラウド会計ソフトがオススメです。